税制改正における交際費課税の変更について

企業活動において、取引先との関係構築のための会食や接待(いわゆる交際費等)の支出は欠かせないものですが、その税務処理は常に変化し、適切な対応が求められます。2024年の税制改正に伴う変更点を押さえておきましょう。

●交際費等から除外される飲食費の基準

2024年の税制改正により、交際費等から除外される飲食費の上限が1人あたり5千円以下から1万円以下に引き上げられました(支出金額が税込経理の場合は税込金額、税抜経理の場合は税抜金額で判定)。これにより、取引先との会食にかかる費用の損金算入範囲が拡大されました。

ただし、この要件を満たすには、飲食等のあった年月日、参加した者等の氏名・名称や関係、参加した者の数、飲食に要した費用の額、飲食店の名前と所在地、その他飲食費であることを明らかにするために必要な事項を記載した書類を保存する必要があります。

なお、一人あたり1万円を超える支出の場合は、超えた部分だけが交際費等の範囲から除外されるのではなく、支出した全額が交際費等に該当します。この改正は2024年4月1日以降に支出する飲食費から適用されます。

●交際費課税の特例について

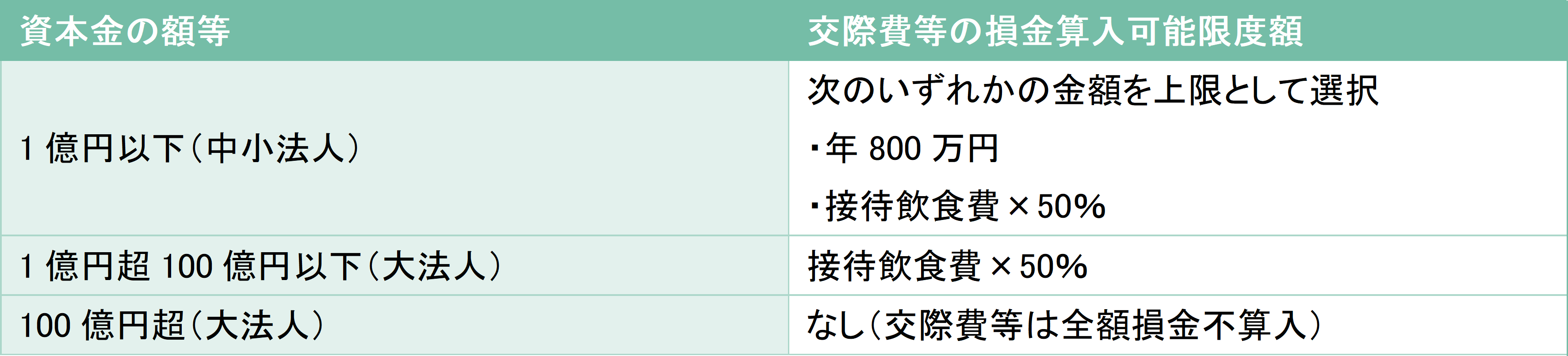

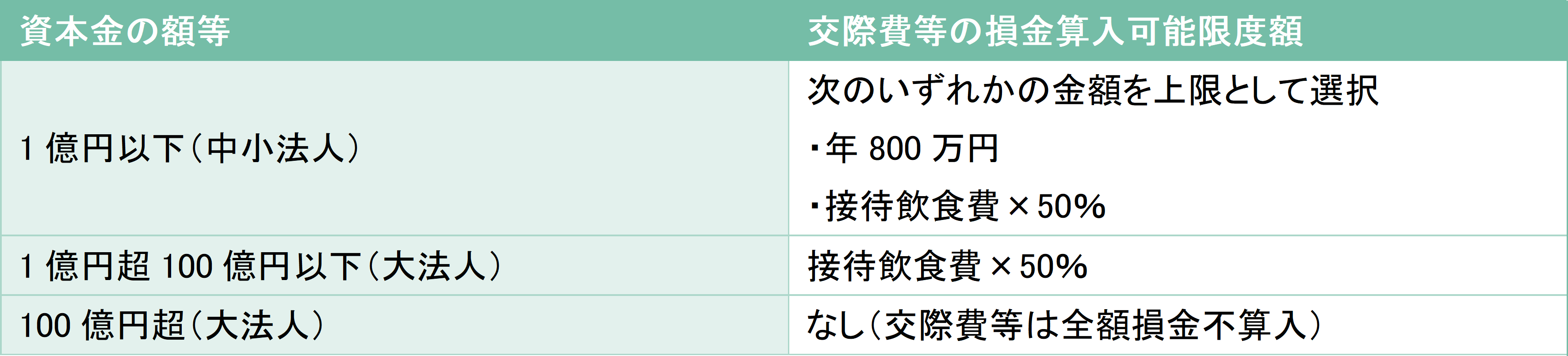

他にも、接待飲食費に係る損金算入の特例及び中小法人に係る損金算入の特例の適用期限が3年間延長され、2026年度末(2027年3月31日)までとなりました。この制度では、中小法人は、年間800万円までの交際費を全額損金算入するか、飲食費の50%相当額を損金算入とするか(この場合、社内接待費を含む飲食費以外は損金不算入)のいずれかを選択することができます。

それ以外の法人で損金算入できる範囲は下記のとおりです。

これらの改正により、企業における飲食を伴う接待交際が積極的に活用可能となりました。一方で、そのためには正確な帳簿管理が不可欠であり、領収書等の保管や会食参加者の記録を適切に行うことが大変重要です。

作成者 中田

2024年の税制改正により、交際費等から除外される飲食費の上限が1人あたり5千円以下から1万円以下に引き上げられました(支出金額が税込経理の場合は税込金額、税抜経理の場合は税抜金額で判定)。これにより、取引先との会食にかかる費用の損金算入範囲が拡大されました。

ただし、この要件を満たすには、飲食等のあった年月日、参加した者等の氏名・名称や関係、参加した者の数、飲食に要した費用の額、飲食店の名前と所在地、その他飲食費であることを明らかにするために必要な事項を記載した書類を保存する必要があります。

なお、一人あたり1万円を超える支出の場合は、超えた部分だけが交際費等の範囲から除外されるのではなく、支出した全額が交際費等に該当します。この改正は2024年4月1日以降に支出する飲食費から適用されます。

●交際費課税の特例について

他にも、接待飲食費に係る損金算入の特例及び中小法人に係る損金算入の特例の適用期限が3年間延長され、2026年度末(2027年3月31日)までとなりました。この制度では、中小法人は、年間800万円までの交際費を全額損金算入するか、飲食費の50%相当額を損金算入とするか(この場合、社内接待費を含む飲食費以外は損金不算入)のいずれかを選択することができます。

それ以外の法人で損金算入できる範囲は下記のとおりです。

これらの改正により、企業における飲食を伴う接待交際が積極的に活用可能となりました。一方で、そのためには正確な帳簿管理が不可欠であり、領収書等の保管や会食参加者の記録を適切に行うことが大変重要です。

作成者 中田