相続税はどのような場合にかかるの?|税理士法人 宮田会計|石川県金沢市 会計事務所

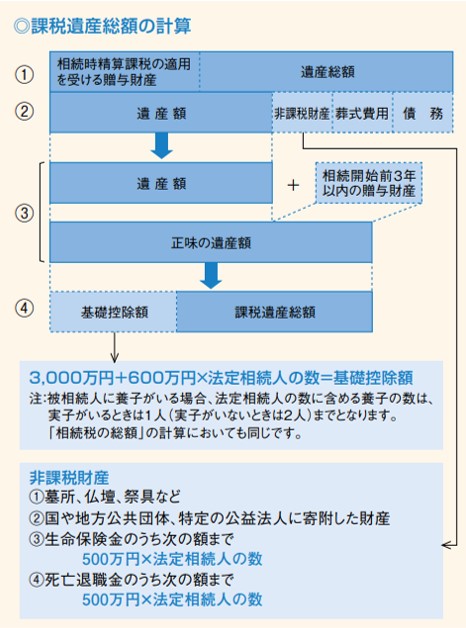

亡くなった人から各相続人等が相続や遺贈などにより取得した財産の価額の合計額が基礎控除額を超える場合、相続税の課税対象となります。

●各相続人等とは

相続や遺贈により財産を取得した方のことをいい、法定相続人以外の方でも財産を取得した場合には相続税の課税対象となります。

●取得した財産の価額の合計額とは

相続や遺贈により取得した財産等の価額から、葬式費用等の債務を差し引き、相続開始前3年以内の暦年課税に係る贈与財産の価額を加算した価額の合計額をいいます。

●基礎控除額とは

「3,000万円+600万円×法定相続人の数」をいいます。

ただし、被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。

●各相続人等とは

相続や遺贈により財産を取得した方のことをいい、法定相続人以外の方でも財産を取得した場合には相続税の課税対象となります。

●取得した財産の価額の合計額とは

相続や遺贈により取得した財産等の価額から、葬式費用等の債務を差し引き、相続開始前3年以内の暦年課税に係る贈与財産の価額を加算した価額の合計額をいいます。

●基礎控除額とは

「3,000万円+600万円×法定相続人の数」をいいます。

ただし、被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。

出典:国税庁「暮らしの税情報」より抜粋

●計算例

<条件>

・配偶者1人、子1人(全員法定相続人)

・相続や遺贈により取得した財産等の価額

4,700万円(内訳:土地2,000万円、家屋1,000万円、預貯金1,500万円、自動車200万円)

・債務

310万円(内訳:自動車ローン100万円、未納固定資産税10万円、葬式費用200万円)

・相続開始前3年以内の暦年課税に係る贈与財産の価額

110万円(2年前の現金の贈与110万円)

<条件>

・配偶者1人、子1人(全員法定相続人)

・相続や遺贈により取得した財産等の価額

4,700万円(内訳:土地2,000万円、家屋1,000万円、預貯金1,500万円、自動車200万円)

・債務

310万円(内訳:自動車ローン100万円、未納固定資産税10万円、葬式費用200万円)

・相続開始前3年以内の暦年課税に係る贈与財産の価額

110万円(2年前の現金の贈与110万円)

各相続人等

配偶者1人および子1人が全員法定相続人となるため、2人

取得した財産の価額の合計額

相続や遺贈により取得した財産等の価額-債務・葬式費用等+相続開始前3年以内の暦年課税に係る贈与財産の価額

=4,700万円-310万円+110万円

=4,500万円

基礎控除額

3,000万円+600万円×法定相続人の数

=3,000万円+600万円×2人

=4,200万円

取得した財産の価額の合計額(4,500万円)>基礎控除額(4,200万円)より各相続人等が相続や遺贈などにより取得した財産の価額の合計額が基礎控除額を超えるため、相続税の課税対象となります。

作成者 中谷

配偶者1人および子1人が全員法定相続人となるため、2人

取得した財産の価額の合計額

相続や遺贈により取得した財産等の価額-債務・葬式費用等+相続開始前3年以内の暦年課税に係る贈与財産の価額

=4,700万円-310万円+110万円

=4,500万円

基礎控除額

3,000万円+600万円×法定相続人の数

=3,000万円+600万円×2人

=4,200万円

取得した財産の価額の合計額(4,500万円)>基礎控除額(4,200万円)より各相続人等が相続や遺贈などにより取得した財産の価額の合計額が基礎控除額を超えるため、相続税の課税対象となります。

作成者 中谷